ภาพรวมรายสัปดาห์

ECB ตามคนอื่นไม่ทัน

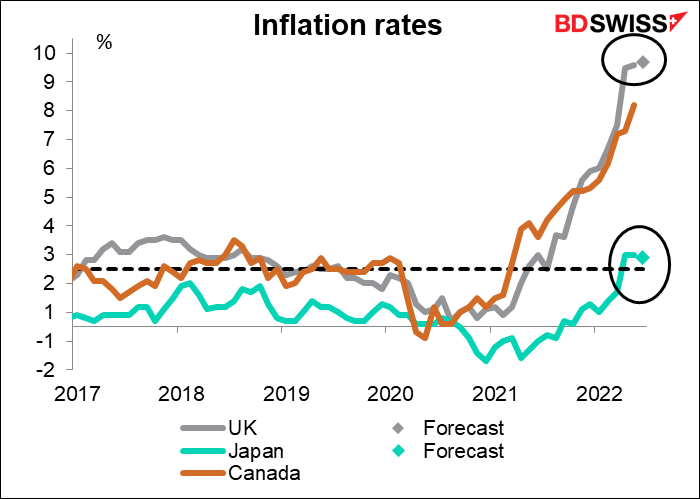

นักลงทุนเน้นหนักไปที่สองสิ่ง: อัตราเงินเฟ้อและปฏิกิริยาของธนาคารกลาง หลังจากได้เห็นอัตราเงินเฟ้อของสหรัฐในเดือนมิถุนายนที่น่าตกใจในสัปดาห์นี้ที่ 9.1% ซึ่งสูงกว่าที่นักเศรษฐศาสตร์คาดการณ์กันไว้ ตลาดจึงได้นำการคาดการณ์เรื่องการเข้มงวดของเฟดเข้ามา ไม่กี่นาทีหลังจากนั้น ธนาคารกลางแคนาดาได้ยืนยันการคาดการณ์เหล่านี้โดยการปรับขึ้น 100 จุด มากกว่าที่ (เกือบ) ทุกคนคาดไว้ คำถามในตอนนี้คือ ธนาคารกลางใดจะปฏิบัติตามและเร็วแค่ไหน? เพราะนั่นจะเป็นส่วนใหญ่ที่กำหนดว่าสกุลเงินเคลื่อนไหวอย่างไร

หลังจากการเผยแพร่ CPI ของสหรัฐสุดเซอร์ไพรส์ ตลาดก็เปลี่ยนจากที่คาดว่าจะขึ้น 75 จุดในการประชุมวันที่ 27 กรกฎาคมของ Federal Open Market Committee (FOMC) เป็นคาดไว้ที่ 100 จุด (แท่งสีฟ้า) ตามด้วยการปรับขึ้น 75 จุดในเดือนกันยายน การคาดการณ์ว่าจะปรับขึ้น 100 จุดในเดือนกรกฎาคมเบาลงในวันพฤหัสบดี (แท่งสีแดง) หลังจากสมาชิกที่ลงคะแนนเสียงสองคนของคณะกรรมาธิการสนับสนุนที่ 75 จุด แต่นักลงทุนยังคงเตรียมพร้อมรับมืออัตราดอกเบี้ยที่สูงขึ้นจากเฟด

มีประเด็นแปลกอยู่หนึ่งเรื่องจากทั้งหมดนี้: ในขณะที่อัตราเงินเฟ้อพุ่งขึ้นทั่วโลกและทำให้นักลงทุนหลงใหล การคาดการณ์ด้านเงินเฟ้อกลับลดลงแม้ว่าอัตราเงินเฟ้อที่แท้จริงจะเพิ่มขึ้นเกือบทุกที่ จากกราฟแสดงให้เห็นว่าอัตราเงินเฟ้อที่คาดไว้ในช่วง 5 ปีข้างหน้าตอนนี้ลดลงในสหรัฐและสหราชอาณาจักรเมื่อเทียบกับช่วงต้นปี!

อัตราเงินเฟ้อที่คุ้มทุนคืออัตราเงินเฟ้อที่ให้ผลตอบแทนเท่ากันจากการซื้อพันธบัตรรัฐบาลปกติและพันธบัตรที่เชื่อมโยงกับเงินเฟ้อที่มีระยะเวลาครบกำหนดเท่ากัน (กล่าวคือ อัตราเงินเฟ้อที่จะทำให้คุ้มทุนเมื่อซื้อพันธบัตรหนึ่งและขายอีกพันธบัตรหนึ่ง) โดยถือเป็นการคาดการณ์ของตลาดสำหรับอัตราเงินเฟ้อ เนื่องจากหากผู้คนคาดว่าอัตราเงินเฟ้อจะแตกต่างจากนั้น พวกเขาจะซื้ออย่างใดอย่างหนึ่งจนกว่าผลตอบแทนที่คาดไว้จะเท่ากัน

เป็นอย่างนั้นไปได้อย่างไร? ผมคิดว่ามาจากการลงคะแนนความเชื่อมั่นในธนาคารกลาง ตอนนี้ผู้คนเชื่อพวกเขาเมื่อพวกเขากล่าว ตามที่ธนาคารกลางแคนาดาได้ทำไปเมื่อสัปดาห์ที่แล้ว ว่าพวกเขา “แน่วแน่ในความมุ่งมั่น (ของพวกเขา) ต่อเสถียรภาพด้านราคาและจะดำเนินการต่อไปตามที่จำเป็นเพื่อให้บรรลุเป้าหมายอัตราเงินเฟ้อ 2%”

เราจะเห็นปรากฏการณ์นี้ได้โดยเฉพาะในสหรัฐอเมริกา ที่ซึ่งการคาดการณ์ของตลาดสำหรับอัตราเงินเฟ้อในช่วงปีหน้าลดลงในเดือนที่แล้วจาก 5.3% เป็น 3.4%

สิ่งนี้บอกอะไรเกี่ยวกับธนาคารกลางที่จะประชุมในสัปดาห์หน้า นั่นก็คือธนาคารกลางญี่ปุ่น (BoJ) กับธนาคารกลางยุโรป (ECB) ในวันพฤหัสบดี? หากเราดูอัตราเงินเฟ้อที่คุ้มทุนสำหรับญี่ปุ่นและยูโรโซน (โดยเฉพาะอย่างยิ่งในเยอรมนี) เราจะเห็นสองสิ่งทันที: 1) อัตราเงินเฟ้อในญี่ปุ่นอยู่ในระดับต่ำและคาดว่าจะลดลงต่ำกว่าเป้าหมาย 2% ของ BoJ และ 2) ECB แท้จริงแล้ว “ตามคนอื่นไม่ทัน” ซึ่งในกรณีนี้คนอื่นคืออัตราเงินเฟ้อที่คาดการณ์ไว้ของสหรัฐ

แน่นอนว่านี่เป็นเพราะ ECB กลั้นใจไม่ปรับขึ้นอัตราดอกเบี้ยเลยแทนที่จะปล่อยให้อัตราเงินเฟ้อทำหน้าที่ของมันไป คุณจะเห็นได้ว่านี่มันผิดปกติมากแค่ไหนในระดับโลก ตารางนี้แสดงให้เห็นว่าประเทศในกลุ่ม G10 และประเทศอื่นๆ ในกลุ่ม G20 ได้เปลี่ยนแปลงอัตราดอกเบี้ยนโยบายของพวกเขาอย่างไรตั้งแต่แตะจุดต่ำสุดในปี 2020/22 มีเพียงสี่ประเทศเท่านั้น นั่นคืออินโดนีเซีย จีน ญี่ปุ่น และยูโรโซน ที่ตรึงอัตราดอกเบี้ยไว้ให้คงที่

ความลึกลับของนโยบายการเงินของยูโรโซนนั้นลึกซึ้งยิ่งขึ้นเมื่อคุณเปรียบเทียบข้อมูลนั้นกับอัตราเงินเฟ้อของประเทศเหล่านั้นในปัจจุบัน (กราฟนี้ไม่รวมบราซิล รัสเซีย และตุรกีในฐานะกรณีที่สุดโต่ง) อัตราเงินเฟ้อของเยอรมนีนั้นเกือบจะเป็นสองเท่าของอินโดนีเซีย ซึ่งเป็นประเทศอันดับสูงสุดถัดไปที่อัตราเงินเฟ้อไม่ขยับเลย โดยสูงกว่าแคนาดาเล็กน้อย ซึ่งมีการปรับเพิ่มขึ้นไปแล้ว 225 จุด

ปัญหาก็คือ ECB ได้ให้คำมั่นสัญญาล่วงหน้าในนโยบายที่ไม่สอดคล้องกับส่วนอื่นๆ ของโลกอีกต่อไปแล้ว ในการประชุมเมื่อเดือนมิถุนายน คริสติน ลาการ์ดประธาน ECB กล่าวว่า “เราตั้งใจที่จะปรับอัตราดอกเบี้ยของ ECB ที่สำคัญขึ้นอีก 25 จุดในการประชุมนโยบายการเงินของเราในเดือนกรกฎาคม” เธอยืนยันการตัดสินใจดังกล่าวอีกครั้งในการประชุมสัมมนาที่เมืองซินตรา แม้ไม่มีการประชุมในเดือนสิงหาคม แต่เธอสัญญาว่าจะปรับขึ้นอัตราดอกเบี้ยอีกครั้งในเดือนกันยายน และการปรับขึ้นนั้นอาจเยอะขึ้น “หากแนวโน้มอัตราเงินเฟ้อระยะกลางยังคงมีอยู่หรือแย่ลง การปรับขึ้นให้เยอะขึ้นก็จะเป็นเรื่องเหมาะสมในการประชุมเดือนกันยายนของเรา”

แน่นอนว่าเป็นไปได้เช่นกันที่คณะมนตรีบริหารอาจเปลี่ยนใจสำหรับเดือนกรกฎาคม ลาการ์ดไม่ได้อยู่ภายใต้การสาบานขณะที่เธอออกแถลงการณ์ดังกล่าว ทุกคนทราบกันดี มีตัวอย่างมากมายของธนาคารกลางที่เปลี่ยนใจแล้วไม่แจ้งให้ทราบล่วงหน้า เช่น ธนาคารกลางสวิสเอาราคาพื้นของ EUR/CHF ออกในปี 2015 ภายในไม่กี่วันหลังจากที่กล่าวว่าราคาพื้นเป็นหนึ่งใน “เสาหลัก” ของนโยบายการเงิน ด้วยเหตุนี้ สิ่งที่ผมพอจะเดาได้คือการเคลื่อนไหวที่กะทันหันที่สุดเท่าที่เคยมีมาในตลาดแลกเปลี่ยนเงินตราต่างประเทศ

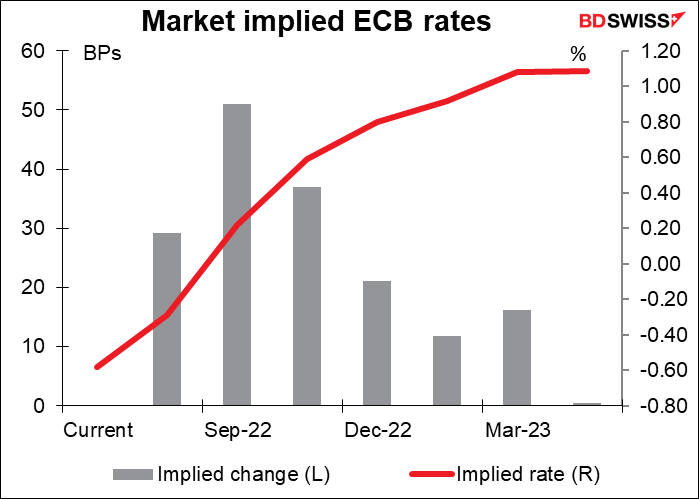

แต่นั่นไม่ใช่สิ่้งที่ตลาดคาดการณ์ไว้ ตลาดคำนวณลดการปรับขึ้น 29 จุด โดยให้เป็นการปรับขึ้น 25 จุดตามที่สัญญาไว้และมีโอกาสเพียงเล็กน้อยเท่านั้นที่จะมีอะไรใหญ่กว่านี้ คณะมนตรีบริหารมีมติเป็นเอกฉันท์อนุมัติการปรับขึ้นอัตราดอกเบี้ย 25 จุด และมันคงจะเป็นเรื่องแปลกหากพวกเขาจะเทกระจาดมติที่เป็นเอกฉันท์นี้ ความตื่นเต้นถูกจัดเตรียมเอาไว้สำหรับเดือนกันยายน นั่นคือช่วงที่ตลาดจะมองหาการปรับขึ้น 50 จุด นั่นดูไม่เยอะเท่าไหร่เมื่อเทียบกับสิ่งที่ธนาคารกลางอื่นๆ กำลังทำอยู่: ธนาคารกลางแคนาดาปรับขึ้น 100 จุดในสัปดาห์นี้และคาดว่าสหรัฐก็จะไปในทิศทางนั้นเช่นกันตามที่ได้กล่าวไปข้างต้น

ดังนั้นไม่ใช่แค่ว่า ECB จะตามคนอื่นไม่ทันเท่านั้น แต่คาดว่าจะไม่ไล่ตามคนอื่นให้ทันด้วย อัตราการกระชับที่คาดการณ์ไว้นั้นต่ำกว่าธนาคารกลางอื่นๆ ยกเว้น BoJ ซึ่งเรียกว่าจำศีลน่าจะดีกว่า นั่นเพราะ “ความแตกต่างของนโยบายการเงิน” นี้ที่เป็นตัวการสำคัญที่ีทำให้เงินยูโรอ่อนค่าในทุกวันนี้ และสกุลเงินหลักสกุลเดียวที่อ่อนค่ากว่าเงินยูโรคือเงินเยน ซึ่งมีพื้นฐานแบบเดียวกัน (ยกเว้นว่าอัตราเงินเฟ้อในญี่ปุ่นยังอยู่ภายใต้การควบคุม)

ECB อาจจะทำอะไรอีกในการประชุมครั้งนี้? จุดที่น่าสนใจประการแรกคือกจะปรับขึ้นอัตราดอกเบี้ยในเดือนกันยายนและหลังจากนั้นขนาดไหน จนถึงตอนนี้ 50 จุดดูน่าจะเป็นไปได้ที่สุด คณะมนตรีบริหารมีแนวโน้มที่จะรักษาคำมั่นสัญญาสำหรับ “เส้นทางที่ค่อยเป็นค่อยไปแต่มั่นคง” ในการกระชับต่อไปหลังเดือนกันยายน โดย “ค่อยเป็นค่อยไป” เป็นรหัสบอกใบ้สำหรับ 25 จุด ความเสี่ยงที่รัสเซียอาจตัดการจ่ายก๊าซไปยังยุโรปและส่งผลให้เกิดภาวะถดถอยได้บิดเบือนความเสี่ยงในการปรับจังหวะการปรับขึ้นอัตราดอกเบี้ยไปสู่ด้านลบสำหรับการประชุมในครั้งต่อๆ ไป

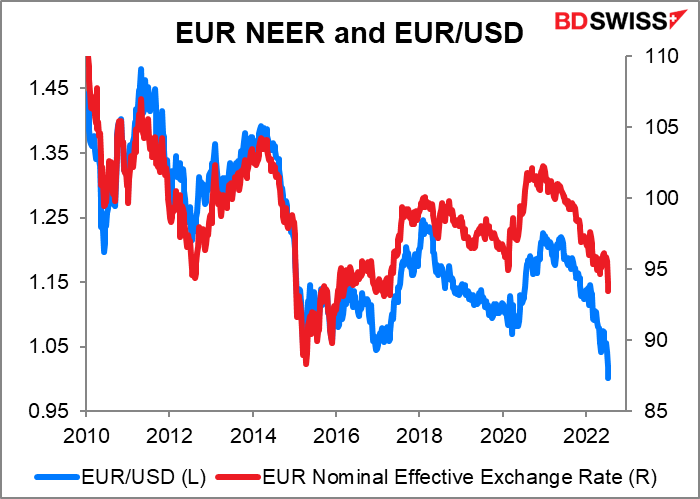

และแน่นอนว่าทุกคนจะรอฟังว่าคุณนายลาการ์ดจะพูดว่าอย่างไรบ้างถึงการพังลงในความเท่าเทียมกันของ EUR/USD ผมคาดว่าเธอไม่น่าจะทำให้เป็นเรื่องใหญ่ เพราะสาเหตุส่วนใหญ่มาจากค่าเงินดอลลาร์ที่แข็งขึ้น ไม่ใช่ค่าเงินยูโรที่อ่อนลง แม้ว่าค่าเงิน EUR/USD จะต่ำสุดในรอบ 20 ปี แต่ก็ยังไม่ต่ำสุดในรอบ 10 ปีสำหรับดัชนีสกุลเงินถ่วงน้ำหนักการค้า

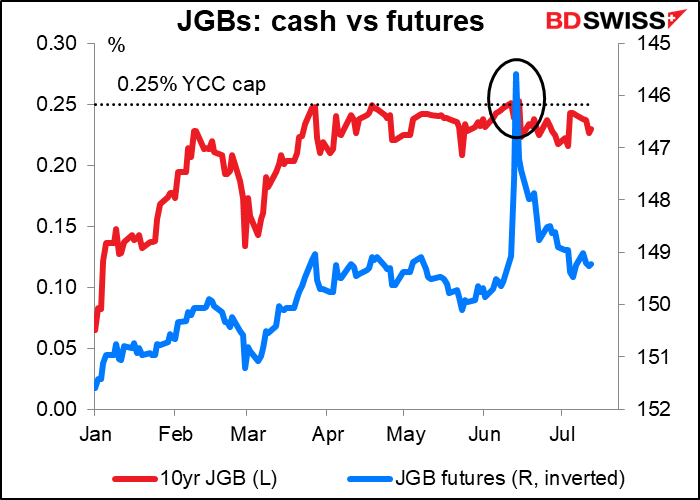

สำหรับธนาคารกลางญี่ปุ่น…ผมไม่เห็นอะไรสำคัญเกิดขึ้นในการประชุมครั้งนี้ มีการเก็งกำไรกันอย่างมากในตลาดตราสารหนี้ก่อนการประชุมในเดือนมิถุนายนว่า BoJ จะยุติโครงการ Yield Curve Control (YCC) ซึ่งจำกัดอัตราผลตอบแทนของพันธบัตรรัฐบาลญี่ปุ่น (JGB) อายุ 10 ปีไว้ที่ 0.25% ผลข้างเคียงที่แผ่ขยายไปของนโยบาย (เช่น การบิดเบี้ยวของเส้นอัตราผลตอบแทนและการพังทลายของเงินเยน) ความจริงที่ว่าธนาคารกลางออสเตรเลียยุติโครงการ YCC รวมถึงความยากลำบากในการสื่อสารว่าพวกเขาจะยุติโครงการอย่างไรทำให้นักลงทุน โดยเฉพาะกองทุนป้องกันความเสี่ยงต่างชาติ คิดว่าถึงเวลาแล้วที่จะต้องเปลี่ยนแปลง

การเก็งกำไรส่งผลให้ราคาของฟิวเจอร์สดิ่งลง (อัตราดอกเบี้ยพุ่ง) เนื่องจากนักลงทุนขายฟิวเจอร์สโดยคาดหวังว่าพวกเขาจะสามารถซื้อพันธบัตรในราคาถูกเพื่อส่งมอบให้กับฟิวเจอร์สได้ในภายหลัง

ซึ่งจบไม่สวยเท่าไหร่สำหรับหลายๆ คน แต่ก็มาพร้อมค่าใช้จ่ายมหาศาลสำหรับ BoJ พวกเขาใช้เงินประมาณ $8.1 หมื่นล้านในการกว้านซื้อพันธบัตรเพื่อบังคับให้นักเก็งกำไรปิดสถานะของพวกเขา นั่นทำให้เกิดการขาดทุนเกือบจะเป็นประวัติการณ์ในตลาด JGB (= เทรดเดอร์ที่ต้องส่งมอบพันธบัตรแต่ไม่สามารถทำได้)

ส่วนตอนนี้น่ะเหรอ…เงียบมาก บางวันไม่มีการเทรดแม้แต่รายการเดียวในตลาดพันธบัตรรัฐบาลซึ่งใหญ่เป็นอันดับสองของโลก (หมายเหตุ: ผมเริ่มต้นอาชีพด้วยการเป็นนักวิเคราะห์พันธบัตรรัฐบาลญี่ปุ่น ผมโคตรดีใจที่ออกมาจากตำแหน่งนั้น!)

ผมคิดว่าการประชุมของ BoJ ในครั้งนี้จะค่อนข้างเหมือนกับการประชุมครั้งอื่นๆ โดยมีการแก้ไขเรื่องเล็กๆ น้อยๆ ในนโยบายของพวกเขา พวกเขาน่าจะอนุญาตให้การดำเนินการจัดหากองทุนสำหรับโรคระบาดพิเศษสิ้นสุดลงตามกำหนดในเดือนกันยายน ผมไม่คิดว่าจะมีการเปลี่ยนแปลงใดๆ กับแนวทางนโยบายหรือโครงการ YCC

การประชุมจะรวมถึงแนวโน้มสำหรับกิจกรรมทางเศรษฐกิจและราคารายไตรมาสที่อัปเดตแล้ว ธนาคารมีแนวโน้มที่จะปรับลดประมาณการการเติบโตสำหรับปีงบประมาณ 2022 ให้สอดคล้องกับการชะลอตัวของเศรษฐกิจต่างประเทศ และเพิ่มการคาดการณ์เงินเฟ้อเนื่องจากราคาน้ำมันและอาหารที่สูงขึ้น ซึ่งสอดคล้องกับสิ่งที่ตลาดคิดอยู่แล้ว ดังนั้นจึงเป็นเรื่องที่ไม่น่าแปลกใจ จุดสนใจหลักจะอยู่ที่ว่า BoJ คิดเห็นอย่างไรเกี่ยวกับการเพิ่มขึ้นของการคาดการณ์เงินเฟ้อในระยะยาว ซึ่งอาจเป็นตัวขับเคลื่อนให้ค่าจ้างสูงขึ้น และด้วยเหตุนี้จึงทำให้เกิดการวิ่งไล่ตามกันของค่าจ้าง-ราคาที่ BoJ และรัฐบาลคาดหวังไว้มานานหลายทศวรรษแล้ว

ดัชนีชี้วัดอื่นๆ ในสัปดาห์หน้า: ข้อมูลเงินเฟ้อของสหราชอาณาจักร แคนาดา และญี่ปุ่น, ข้อมูลเพิ่มเติมจากสหราชอาณาจักร, PMI เบื้องต้น

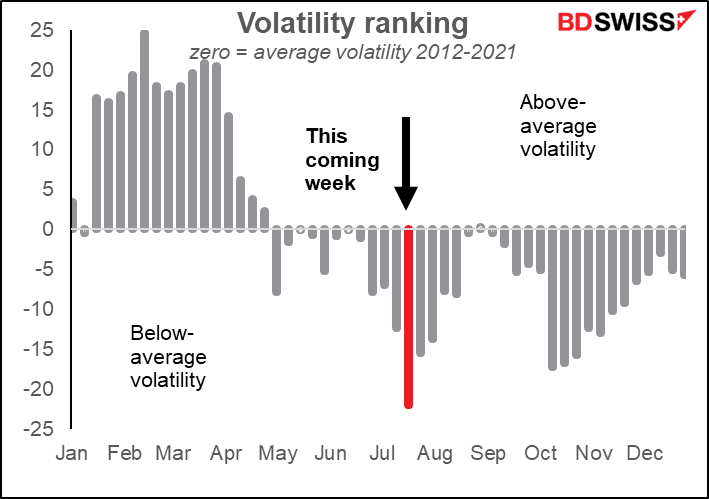

สัปดาห์ที่จะถึงนี้มักจะเป็นสัปดาห์ที่ผันผวนน้อยที่สุดของปี แต่ผมรู้สึกว่าปีนี้จะต่างออกไป

ความผันผวนของค่าเงินในแต่ละสัปดาห์จะเรียงลำดับจากผันผวนมากที่สุด (100) ไปจนถึงผันผวนน้อยที่สุด (0) ของปี จากนั้นเรานำค่าเฉลี่ยจากปี 2012-2021 มาคำนวณ หากความผันผวนมีการกระจายออกไปแบบสุ่ม เมื่อเวลาผ่านไป ในแต่ละสัปดาห์ควรมีอันดับเฉลี่ยอยู่ที่ประมาณ 50 ซึ่งกราฟก็แสดงความแตกต่างไปจาก 50 สัปดาห์ที่มีแท่งฝั่งบวกมีความผันผวนมากกว่าค่าเฉลี่ย ส่วนฝั่งที่มีแท่งติดลบจะมีความผันผวนน้อยกว่า

เราจะได้ข้อมูลเงินเฟ้อในสัปดาห์หน้าจากสหราชอาณาจักรและแคนาดา (พ.) และญี่ปุ่น (ศ.) รวมถึง CPI สุดท้ายทั่วทั้งสหภาพยุโรป (อ.)

โดย CPI ของสหราชอาณาจักรคาดว่าจะเร่งตัวขึ้นเล็กน้อย แต่ก็ไม่ใช่เรื่องน่าแปลกใจ ในการประชุมเมื่อเดือนมิถุนายน คณะกรรมการนโยบายการเงินของธนาคารกลางอังกฤษกล่าวว่า “อัตราเงินเฟ้อ CPI คาดว่าจะเกิน 9% ในอีกไม่กี่เดือนข้างหน้าและจะเพิ่มขึ้นเป็นเหนือ 11% เล็กน้อยในเดือนตุลาคม” ดังนั้นการเพิ่มขึ้น 10 จุดตามที่คาดการณ์ไว้จะเป็นไปตามคาดและไม่มีนัยเกี่ยวกับนโยบาย

ในญี่ปุ่น CPI ทั่วประเทศคาดว่าจะชะลอตัวลง 10 จุด ซึ่งจะเป็นการยืนยันในความคิดของสมาชิกคณะกรรมการนโยบายว่าอัตราเงินเฟ้อที่เพิ่มขึ้นเหนือเป้าหมาย 2% ของพวกเขาอาจเกิดขึ้นเพียงชั่วคราวและเป็นพิสูจน์ว่าการระงับนโยบายไว้ก่อนนั้นถูกต้องแล้ว JPY-

ยังคงไม่มีการคาดการณ์สำหรับ CPI ของแคนาดา

นอกเหนือจากนั้นยังเป็นสัปดาห์ที่ยิ่งใหญ่สำหรับข้อมูลของสหราชอาณาจักร โดยมีการจ้างงานในสหราชอาณาจักรในวันอังคารและยอดขายปลีกในวันศุกร์เพิ่มเติมจาก CPI โดยเบลีย์ ผู้ว่าการธนาคารกลางอังกฤษจะพูดในวันอังคารที่งาน Mansion House Financial and Professional Services Dinner ประจำปี

และแน่นอนว่าทุกคนจะได้ชมการแข่งขันกันขึ้นเป็นนายกรัฐมนตรีอังกฤษ ซึ่งดูเหมือนว่าจะเป็นการแข่งกันระหว่างอดีตรัฐมนตรีว่าการกระทรวงการคลัง นายริชี ซูนัค กับรัฐมนตรีว่าการกระทรวงนโยบายการค้า นางเพนนี มอร์ดอนท์ ปัญหาใหญ่ที่ผู้สมัครทุกคนต้องเผชิญคือพวกเขาไม่สามารถชนะการเสนอชื่อได้หากไม่ได้รับการสนับสนุนจากฝ่ายฮาร์ดคอร์เรื่อง Brexit แต่สิ่งที่ฝ่ายฮาร์ดคอร์เรื่อง Brexit ต้องการนั้นเป็นไปไม่ได้เลยที่จะทำให้สำเร็จ เช่น ปัญหาชายแดนไอร์แลนด์เหนือไม่มีทางออก ปัญหาผู้อพยพผิดกฎหมายไม่มีวิธีแก้ไข การลดหย่อนภาษีนั้นเยี่ยมยอด แต่จะลดภาษีและจำกัดการขาดดุลงบประมาณได้อย่างไรโดยไม่ตัดการใช้จ่าย? เป็นต้น เราจะได้ยินคำสัญญามากมาย แต่ทั้งหมดนั้นจะดีแต่แค่ส่งเสียงและโกรธเกรี้ยว ไร้ความสลักสำคัญ

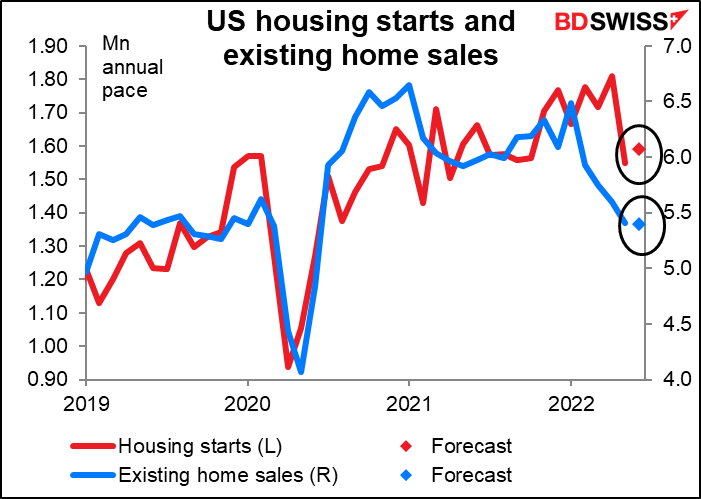

มีข้อมูลไม่มากที่มาจากสหรัฐในระหว่างสัปดาห์นี้ สมาชิก FOMC จะอยู่ในช่วง “ปลีกวิเวก” ซึ่งเป็นช่วงปิดมืดสองสัปดาห์ก่อนการประชุม FOMC โดยที่พวกเขาไม่ได้รับอนุญาตให้พูดถึงนโยบายในที่สาธารณะ ดัชนีชี้วัดที่ควรค่าแก่การพูดถึงคือยอดเริ่มสร้างบ้าน (อ.) และยอดขายบ้านที่มีอยู่เดิม (พ.) ยอดเริ่มสร้างบ้านดิ่งลงเมื่อเร็วๆ นี้โดยคาดว่าจะกระเตื้องขึ้นมาเล็กน้อย แต่ยอดขายคาดว่าจะลดลงเล็กน้อยเนื่องจากอัตราการจำนองที่เพิ่มขึ้นนั้นทำหน้าที่ต่อเศรษฐกิจสหรัฐได้ดี

ในวันศุกร์เราจะมีดัชนีผู้จัดการฝ่ายจัดซื้อ (PMI) เบื้องต้นสำหรับเศรษฐกิจอุตสาหกรรมหลัก มีการคาดกันว่าจะลดลงทั่วทั้งกระดานโดยที่ PMI ทั้งหมดจะคืบคลานไปที่เส้น 50 ที่แบ่งการขยายตัวออกจากการหดตัว สิ่งนี้น่าจะช่วยเสริมการบรรยายว่าภาวะถดถอยกำลังใกล้เข้ามา ซึ่งอาจส่งผลเสียต่อสกุลเงินที่มีรายได้ส่วนใหญ่ขึ้นอยู่กับการส่งออกสินค้า แต่นี่อาจเป็นผลดีต่อ JPY ถ้ามันหมายถึงธนาคารกลางอื่นๆ จะไม่ต้องปรับขึ้นอัตราดอกเบี้ยมากนัก

ดัชนีชี้วัดอื่นๆ ที่น่าจับตามอง ได้แก่ ดัชนีราคาผู้ผลิตของเยอรมนี (พ.), ข้อมูลการค้าจากนิวซีแลนด์และญี่ปุ่น (พฤ.), ยอดขายปลีกของแคนาดา (ศ.) และแถลงการณ์ของโลว์ ผู้ว่าการธนาคารกลางออสเตรเลีย (พ.)

สิ่งอื่นๆ ที่น่าจับตามอง: มาริโอ ดรากี นายกรัฐมนตรีอิตาลีจะแถลงต่อรัฐสภาอิตาลีในวันพุธ เขายื่นใบลาออกหลังจากที่ Five Star Movement พรรครัฐบาลผสมของเขาล้มเหลวในการสนับสนุนเขาในการลงคะแนนไว้วางใจในรัฐสภา แต่ประธานาธิบดีมัตตาเรลลาปฏิเสธการลาออก ยังไม่มีความชัดเจนว่าจะเกิดอะไรขึ้นต่อไป การเลือกตั้งล่วงหน้ายังคงเป็นไปได้หากพวกเขาไม่สามารถบรรลุข้อตกลงได้ ความไม่มั่นคงทางการเมืองในเศรษฐกิจที่ใหญ่เป็นอันดับสามของยูโรโซนนั้นไม่ดีสำหรับเงินยูโร แม้ว่าอาจเป็นไปได้ว่าตลาดชินชากับมันแล้วในเวลานี้ (ผมจำได้ครั้งหนึ่งในช่วงทศวรรษ 1980 ที่ค่าเงินลีราของอิตาลีเพิ่มขึ้นหลังจากที่รัฐบาลล้มลงเพราะเทรดเดอร์คิดว่าประเทศจะดีขึ้นหากไม่มีรัฐบาล!)