Análisis del mercado

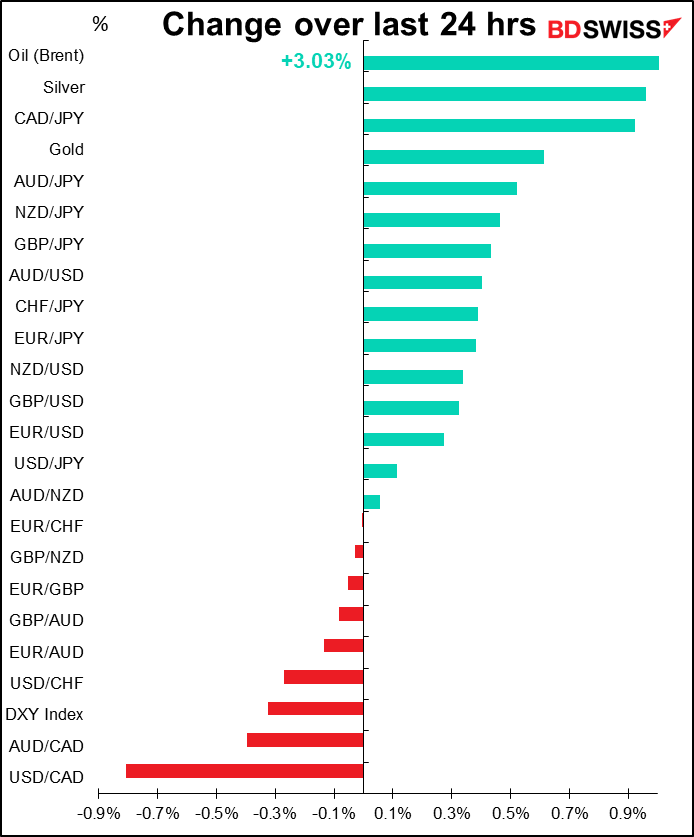

CAD más alto en el petróleo, refugios seguros USD y JPY mas bajos; IPC de EE.UU, libro Beige

El mercado actual

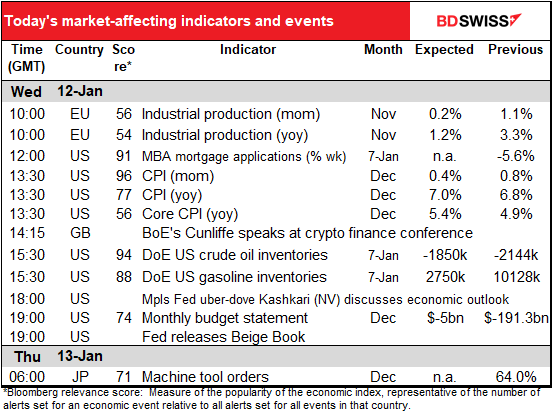

Nota: El cuadro anterior se actualiza al momento de publicar este documento con las últimas previsiones de consenso. Sin embargo, el texto y los gráficos se preparan con antelación. Por lo tanto, puede haber discrepancias entre las previsiones que figuran en el cuadro anterior y en el texto y los gráficos.

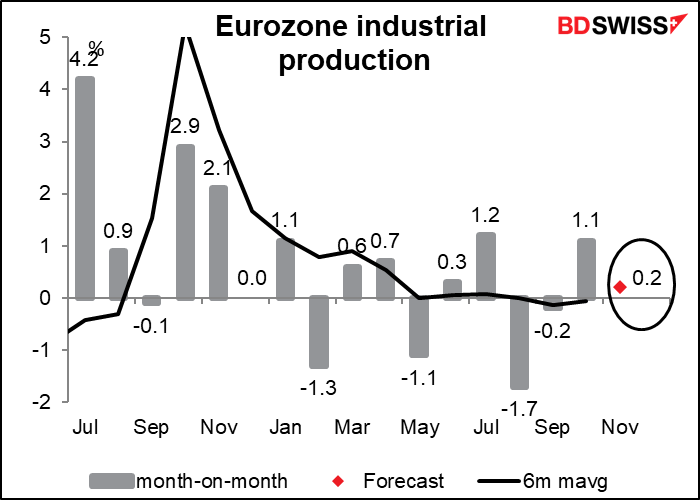

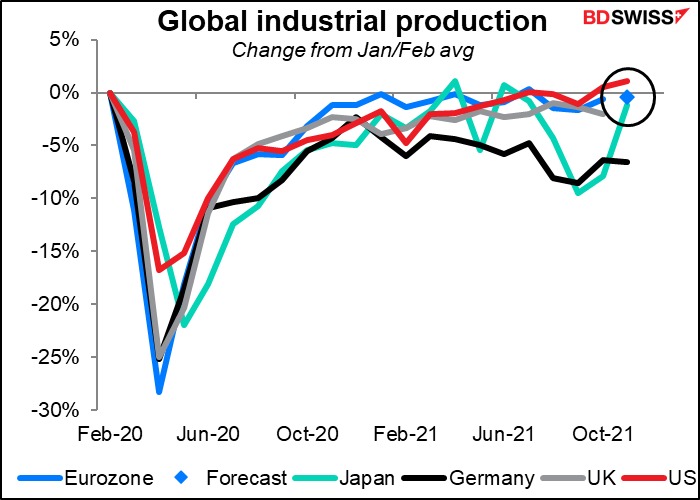

La producción industrial de la eurozona se ha ralentizado hasta casi no crecer en los últimos seis meses. El índice se situó en 102,6 en octubre y en 102,4 en marzo. Si se cumplen las previsiones de hoy, subirá a 102,8, lo que no es mucho mejor y seguiría estando un -0,4 % por debajo del nivel anterior a la pandemia.

Dicho esto, supera a Japón y al Reino Unido y no está tan lejos de Estados Unidos. Y eso que la mayor economía, Alemania, está muy retrasada. Así que creo que es un resultado bastante bueno, aunque no esperaría que el indicador de hoy despertara ningún entusiasmo por el EUR.

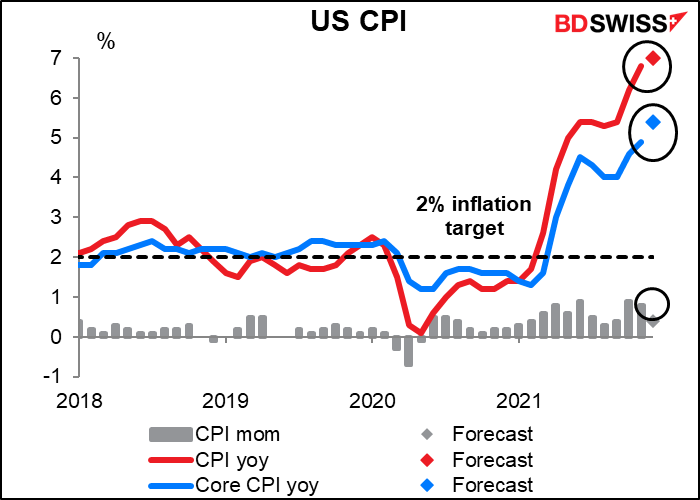

A continuación, el plato fuerte de la semana en lo que a indicadores se refiere, el índice de precios al consumo (IPC) de Estados Unidos. El IPC no es el indicador de inflación que la Reserva Federal tiene como objetivo, ese sería el deflactor del gasto en consumo personal (PCE), o más exactamente, el deflactor del PCE básico, pero el mercado presta más atención al IPC que a los deflactores del PCE. El cambio intermensual del IPC general tiene un índice de relevancia estelar de Bloomberg de 96,1 y el índice básico de 76,9, mientras que el deflactor del PCE más alto es el deflactor básico intermensual del PCE con un mísero 60,1 seguido del general con un ridículo 18,9. Eso podría deberse a que la gente entiende mejor el IPC que los deflactores del PCE, o tal vez es solo que el IPC sale dos semanas antes que los deflactores del PCE y están bastante bien correlacionados, por lo que el primero es una buena aproximación temprana al segundo (aunque el IPC es más volátil que el deflactor del PCE).

Se espera que la tasa general siga aumentando hasta un sorprendente 7 % interanual, mientras que la tasa subyacente se prevé que alcance el 5,4 %.

Además, a pesar de todo lo que se dice sobre que la mayor inflación es «transitoria» (una palabra que el presidente de la Reserva Federal, Powell, ha «eliminado»), no estamos viendo mucho de eso en las cifras. Si tomamos la variación del índice en los últimos tres meses y la anualizamos, se observa que la inflación sigue aumentando, sobre todo en términos básicos. Eso no es lo que queremos ver.

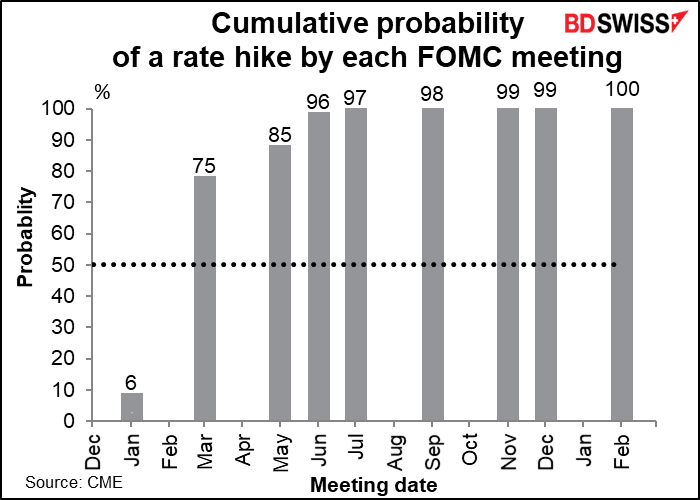

Estas cifras podrían hacer que los inversores aumenten las probabilidades de una subida de tipos en marzo, pero como ya se considera una probabilidad del 76 %, no estoy seguro de que suponga una gran diferencia para el dólar. Por otro lado, una subida en la reunión del 26 de enero es prácticamente imposible.

Más tarde, la Reserva Federal publicará el «Resumen de comentarios acerca de las condiciones económicas actuales», también conocido como el Libro Beige, como siempre dos semanas antes de la próxima reunión del FOMC. Es importante para el mercado porque el primer párrafo de la declaración que sigue a cada reunión del FOMC tiende a reflejar el tono de la caracterización de la economía en el Libro Beige. El libro no lleva ningún número que cuantifique su contenido, pero muchas empresas de investigación calculan un «índice del Libro Beige» contando cuántas veces aparecen diversas palabras, como «incierto» o «inflación» o «cuello de botella». En cualquier caso, el libro es en gran medida anecdótico, así que habrá que estar atentos a los titulares que vayan saliendo.