توقعات إسبوعية

في أي طريق سيسير التضخم؟

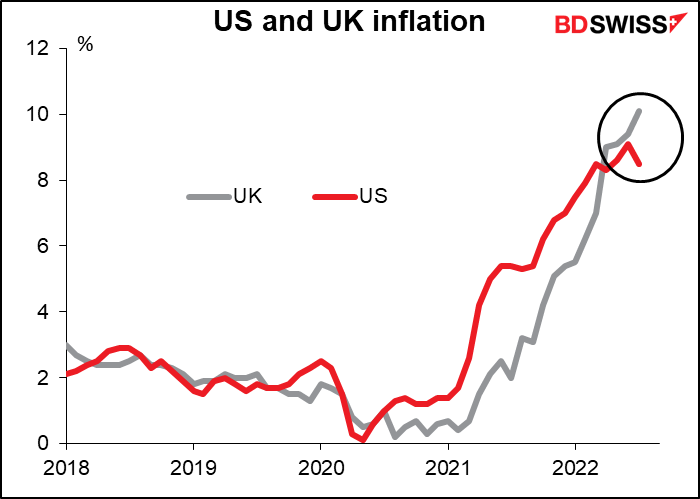

أدهش مؤشر أسعار المستهلكين الأمريكي لشهر يوليو الأسواق بعد أن سجل 8.5% على أساس سنوي بانخفاض من 9.1% على أساس سنوي في الشهر السابق. وكان من المتوقع أن تبلغ قراءة المؤشر 8.7% على أساس سنوي، ولذلك شعرت الأسواق بالسعادة لرؤية التضخم ينخفض بأسرع مما كان متوقعًا. وأصبح الجميع يقول إن التضخم بلغ ذروته! ولن تضطر البنوك المركزية للتشديد بهذا القدر الكبير! ويمكننا مواصلة الاحتفال!

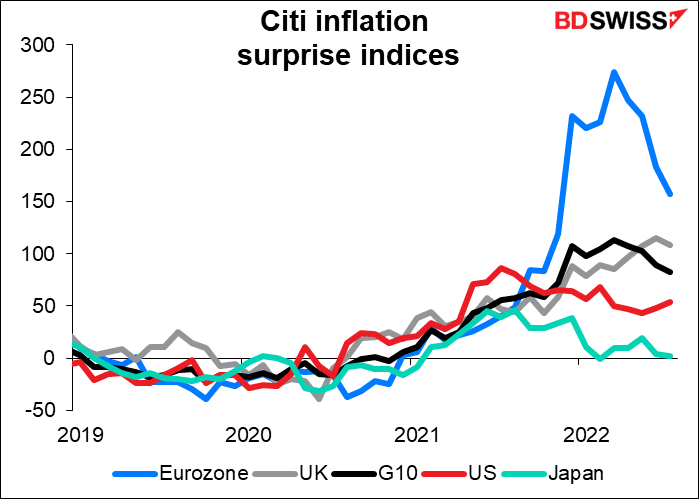

ولم يمر على ذلك سوى أسبوع واجد فقط بالضبط حتى أصاب مؤشر أسعار المستهلكين البريطاني الجميع بالصدمة: فقد ارتفع إلى 10.1 على أساس سنوي من.9.4% في الشهر السابق. وقد كان من المتوقع أن يرتفع إلى 9.8% فقط. وهكذا فإن التضخم في بريطانيا بعيد كل البعد عن أن يكون قد بلغ ذروته، فهو آخذ في التسارع بأسرع مما توقعه الجميع.

والسؤال الذي يطرح نفسه هو أي من هذين المؤشرين يعبر عن الوضع الفعلي للتضخم العالمي؟

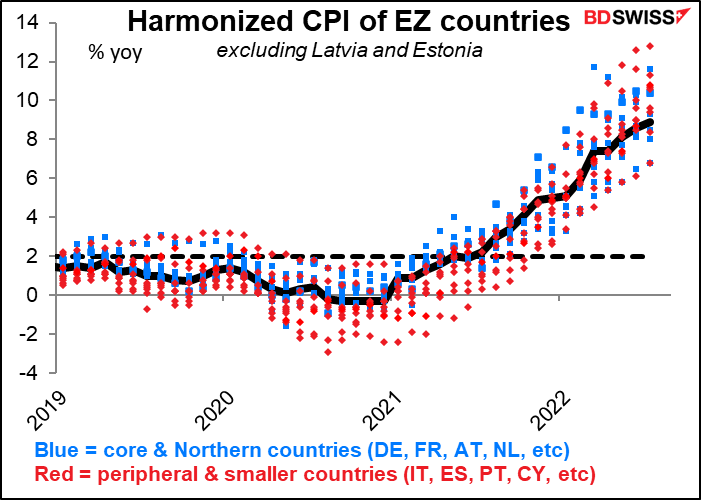

الإجابة على الأرجح هي أنه لا يوجد شيء اسمه التضخم العالمي. فصحيح أن كل دول العالم تتأثر ببعض العوامل المتماثلة -مثل أسعار النفط وتكاليف الشحن ونقص أشباه الموصلات-ولكن لكل دولة مشاكلها الخاصة التي تؤثر على معدل التضخم بها. فهناك الكثير من المتغيرات المحلية التي تؤثر على التضخم مثل سوق الإسكان ومزيج الطاقة والإمدادات الغذائية وسوق العمل …إلخ. ويمكن أن نرى ذلك بشكل واضح في منطقة اليورو، حيث تشترك كل دولة في نفس العملة ولكن معدلات التضخم مختلفة بين بعضها البعض حيث تتراوح من 6.8% على أساس سنوي (فرنسا ومالطا) إلى 23.2% على أساس سنوي (إستونيا، غير معروضة).

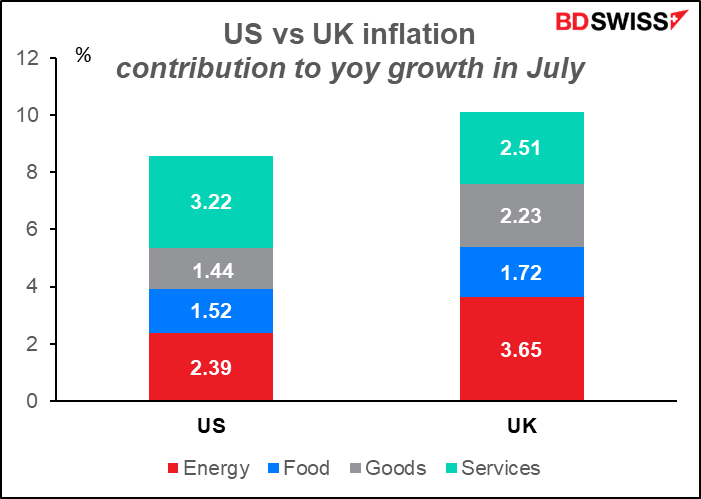

وفي الولايات المتحدة، كانت الخدمات هي العامل الأساسي الذي أدى إلى ارتفاع معدل التضخم في يوليو. وكانت الطاقة هي العامل رقم 2. أما في بريطانيا فإن أسعار الطاقة كانت رقم 1 – فهي ترتفع بشكل أسرع بكثير من الولايات المتحدة، وهو أمر يمكن للمرء أن يتصوره. ولكن نفس الأمر ينطبق أيضًا على السلع الأساسية. وصحيح أن أسعار الخدمات في بريطانيا ترتفع في الوقت الحالي ولكن ليس بنفس سرعة ارتفاعها في الولايات المتحدة على الرغم من هوس البنك المركزي البريطاني بالإصرار على إبقاء الأجور منخفضة من أجل منع حدوث دوامة الأجور/الأسعار. فإذا كان هناك تضخم عالمي فإنه من المفترض أن يكون في قطاع الخدمات ولكن الأمر ليس كذلك (على الأقل حتى الآن).

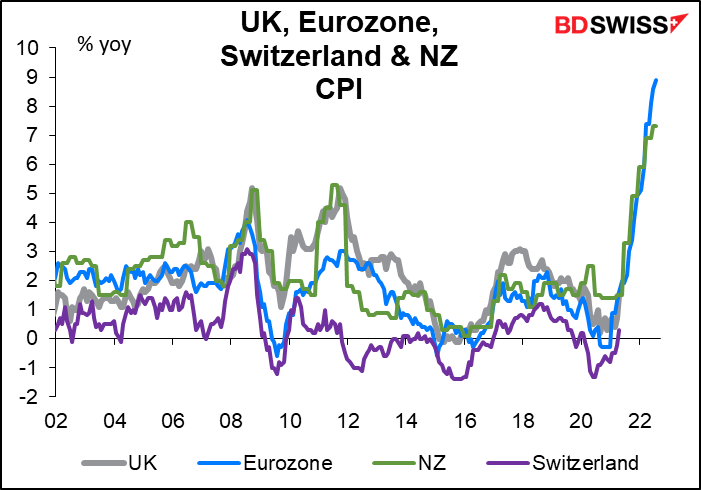

ما هي الدولة التي ربما تسير على خطى بريطانيا؟ بحثت عن إجابة لهذا السؤال باستخدام أداة رياضية تسمى تحليل الانحدار. وحتى أختصر القصة الطويلة، ينظر الكمبيوتر لمعرفة مدى تطابق العديد من سلاسل البيانات مع سلسلة البيانات التي تدرسها. فبالنسبة للتضخم الكلي في بريطانيا، فمن بين جميع البلدان كانت منطقة اليورو هي رقم 1 ويليها نيوزيلندا ثم سويسرا. وقد بدا هذا الأمر غريبًا لي لأن نيوزيلندا معروفة بتضخمها المرتفع تاريخياً بينما تشتهر سويسرا بتضخمها المنخفض نسبيًا. ولكن إذا كان البلدان يتبعان نس الاتجاه فإن المستوى لن يكون مهمًا للكمبيوتر بقدر أهمية نمط التغييرات.

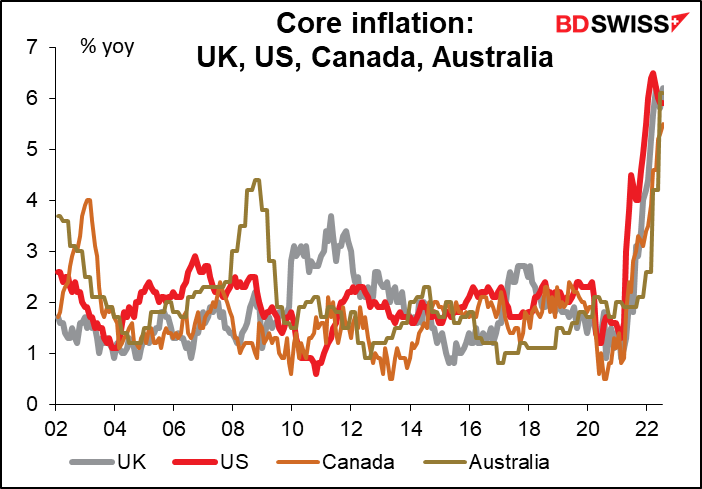

أما بالنسبة إلى التضخم الأساسي البريطاني، فكانت البلدان هي الولايات المتحدة وكندا وأستراليا، تليها إيطاليا (غير معروضة).

والأمر المثير للفضول في هذا التمرين هو أن نمط التضخم في بريطانيا يتبع غالبًا نفس المسار الذي تتبعه عملات السلع الأساسية (نيوزيلندا بالنسبة للتضخم الكلي وكندا وأستراليا بالنسبة للتضخم الأساسي) بقدر أكبر من إتباع نمط التضخم في البلدان المجاورة لها مثل فرنسا وألمانيا. وفي حقيقة الأمر فبالنسبة للتضخم الأساسي، كان المعامل الخاص بفرنسا سلبيًا -أي أن العلاقة بين التضخم الأساسي في بريطانيا وفرنسا هي علاقة عكسية على الرغم من وجود علاقة جيدة بين الاثنين فيما يتعلق بالتضخم الكلي (أقل بمقدار قليل للغاية من سويسرا). وفي المقابل، فصحيح أن هناك علاقة قوية إلى حد ما بين سويسرا وبريطانيا فيما يتعلق بالتضخم الكلي، مثلما ذكرت في السطور السابقة إلا أن العلاقة بين مؤشرات التضخم الأساسي في البلدين علاقة سلبية أيضًا، مثلما هو الحال مع فرنسا (مثل النرويج وأيرلندا). كما أن العلاقة بين التضخم الأساسي في بريطانيا وألمانيا ليست ذات أهمية من الناجية الاحصائية.

ما الذي بمكن أن أستنتجه من هذا التمرين؟ لو كان لدي وقتًا أطول للبحث بشكل أعمق في مكونات التضخم في كل دولة، ربما كان من الممكن شرح الروابط بشكل أفضل ولماذا ترتبط دولة بأخرى ولماذا لا ترتبط دول بأخرى. ولكنني ليس لدي وقت للقيام بذلك كما أن هذا المقال ليس أطروحة دكتوراه عن روابط التضخم العالمي. فالأمر الذي أريد أن أوضحه هو أن هناك العديد من العوامل الفردية التي تؤثر على التضخم في كل دولة. فقد عرضنا أمثلة تكون فيها معدلات التضخم الكلي مرتبطة ارتباطًا وثيقًا ولكن معدلات التضخم الأساسي مرتبطة ارتباطًا عكسيًا. وبناء على ذلك فأننا لا يمكن أن نستخلص أي دروس من التجربة البريطانية المؤسفة. فصحيح أن بريطانيا ربما تكون مؤشرًا مبكرًا لما سيتجه إليه التضخم العالمي ولكن من الممكن أيضًا أن تكون الدولة مجرد استثناء وأن تكون الصورة المعكوسة لليابان.

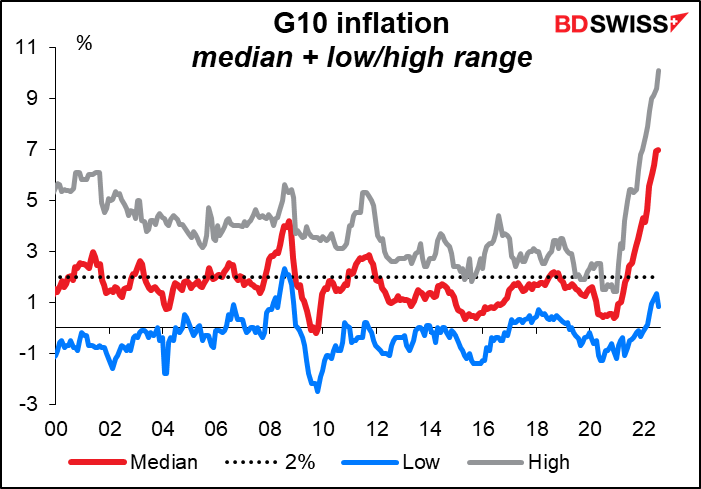

كما أن معدلات التضخم كانت أكثر تشتتًا. ففي عام 2000، كان متوسط الفرق بين أقل وأعلى معدل تضخم في مجموعة العشرة يبلغ 630 نقطة أساس. أما في عامي 2018 و2019 فإن هذا الرقم قد انخفض إلى نحو 260 نقطة أساس. ويمكن أن نتوقع جدوت قدر أكبر من التشتت في معدلات التضخم في الفترة المقبلة. وعندئذ فإن الاستجابة الملائمة للسياسة النقدية ستختلف من دولة لأخرى. وسيؤدي ذلك إلى ظهور المزيد من فرص التداول أمام المتداولين الذين تعتمد استراتيجياتهم على استخدام التحليل الأساسي.

وبالتالي قد يستنتج المرء من ذلك أنه من المستصوب شراء الدولار الأسترالي والدولار النيوزيلندي بسبب ارتفاع معدلات التضخم في هاتين الدولتين وبالتالي فإن أسعار الفائدة فيهم ستكون أعلى. ولكن ربما تكون أهم نقطة في هذا السياق يمكن أن نستمدها في تقرير التضخم البريطاني الذي صدر يوم الأربعاء هي أن هذا الارتفاع في معدل التضخم لم يساعد الجنيه الاسترليني. بل على العكس من ذلك، انخفض الجنيه الإسترليني بعد هذا الارتفاع في معدل التضخم. وربما يرجع هذا الانخفاض إلى مخاوف من أنه في ظل ضعف الاقتصاد البريطاني فإن البنك المركزي البريطاني لن يستطيع تشديد سياسته النقدية بما يكفي لكبح جماح التضخم. أو ربما كان ذلك بسبب حالة “العزوف عن المخاطرة” التي هيمنت على الأسواق بعد الإعلان عن تقرير التضخم حيث أصبح الجنيه الإسترليني عملة تتأثر نسبيًا بالمخاطر في الآونة الأخيرة.

أو ربما كان ذلك إشارة إلى حدوث تغيير في “وظيفة رد الفعل” للأسواق تجاه ارتفاع التضخم. فهل يمكن أن تبدأ السوق في مكافأة البلدان التي تسجل معدلات تضخم منخفضة لأن انخفاض التضخم يعني نموًا أعلى وبالتالي فرصًا استثمارية أفضل في المستقبل؟ علينا أن ننتظر لنرى ما هو رد فعل السوق تجاه التغيرات في التضخم في الدول الأخرى.

الأسبوع القادم: منتدى جاكسون هول، ها نحن قادمون!

لن يشهد الأسبوع المقبل صدور الكثير من المؤشرات الاقتصادية المهمة. ففي يوم الثلاثاء، سيتم الإعلان عن مؤشرات مديري المشتريات الأولية، والتي ستحظى بمتابعة كبيرة بعد أن تسببت القراءة الكارثية لمؤشر إمباير ستيت للصناعة التحويلية في إثارة مخاوف الركود في الأسواق مرة أخرى (وإن كان مؤشر فيلادلفيا الفيدرالي للصناعة التحويلية قد فاجأ الأسواق بارتفاعه). وفي يوم الأربعاء، ستعلن الولايات المتحدة يوم الأربعاء عن طلبيات السلع المعمرة، ثم وفي يوم الجمعة سنحصل على تقرير الدخل الشخصي والإنفاق الشخصي ورفيقهما مؤشر نفقات الاستهلاك الشخصي. وبخلاف ذلك، ستصدر مؤشرات معهد إيفو الألماني (الخميس) ومؤشر أسعار المستهلكين لطوكيو (الجمعة)..

ونظرًا لأن المؤشرات الاقتصادية ليست كثيرة في الأسبوع القادم فإنه سيكون أسبوعًا مناسبًا لأخذ إجازة من العمل لالتقاط الأنفاس وربما الذهاب للصيد لمن يستمتعون بهذه الرياضة. كان من بين من فعلوا ذلك بول فولكر رئيس البنك المركزي الأمريكي المهيب خلال الفترة من عام 1979 إلى 1987 والذي كان يزيد طوله عن المترين. فقد بدأ فرع البنك المركزي الأمريكي في كانساس سيتي في عقد منتدى سنوي في عام 1978. وفي عام 1982 أرادوا حضور السيد فولكر ولذلك فإنهم قاموا بنقل المنتدى إلى جاكسون هول بولاية وايومنغ حتى يستطيع الاستمتاع بممارسة رياضة الصيد هناك. ومنذ ذلك الجين وهذا المنتدى يتم عقده في هذا المكان.

وسيكون موضوع المنتدى هذه المرة هو “إعادة تقييم القيود المفروضة على الاقتصاد والسياسة“. ومع الأسف فإن جدول أعمال المنتدى ليس متوفرًا جنى الآن وعادة لا يتم عرضه على الموقع الإلكتروني لفرع البنك المركزي الأمريكي في كانساس سيتي إلا قبل وقت قصير من بدء المنتدى. وسيبدأ المنتدى يوم الخميس ويستمر حتى يوم السبت.

ويجمع هذا المنتدى تحت سقف واحد أفضل وأهم الأشخاص في البنوك المركزية وخبراء الاقتصاد الأكاديميين، وغالبًا ولكن ليس دائمًا ما يشهد هذا المنتدى إعلانات أو تلميحات مهمة للسوق. سيتحدث رئيس البنك المركزي الأمريكي جيروم باول عن التوقعات الاقتصادية يوم الجمعة الساعة 14:00 بتوقيت غرينتش. وعادة ما يحضر هذا المنتدى أيضًا رئيس أو رئيسيين من رؤساء البنوك المركزية – في العام الماضي لم يحضر أجد ولكن العام قبل الماضي حضر كبير الاقتصاديين في البنك المركزي الأوروبي لين، ومحافظ البنك المركزي الكندي ماكليم ورئيس السلطة النقدية لسنغافورة شانموجاراتنام؟ وفي العام الذي يسبقه، خلال فترة ما قبل الجائحة، حضر محافظ البنك المركزي البريطاني كارني ومحافظ البنك المركزي الأسترالي لوي ومحافظ البنك المركزي الإسرائيلي يارون … إلخ.

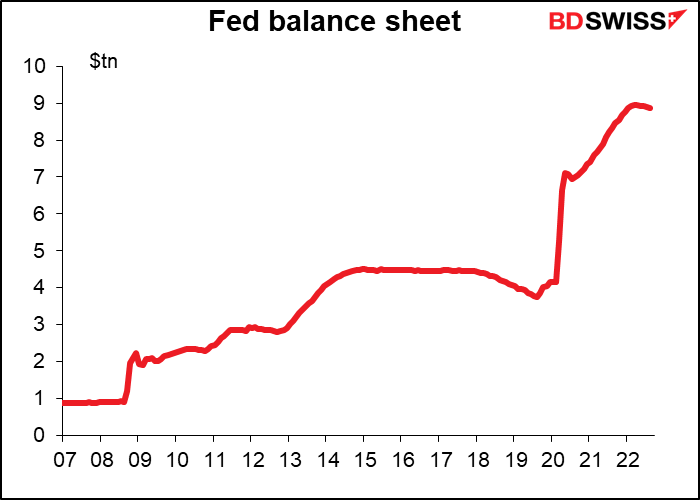

وقالت وكالة رويترز إن جيروم باول، رئيس البنك المركزي الأمريكي، ربما يعطي بعض التوجيهات بشأن برنامج البنك لتقليص ميزانيته، وهو الأمر المعروف أيضًا بمصطلح “التشديد الكمي” (عكس التيسير الكمي). والفكرة هي أنه تحدث عن أسعار الفائدة كثيرًا جدًا كما أن البنك المركزي الأمريكي لا يعرف أكثر مما تعرفه السوق عن كيفية سير التضخم، وبالتالي كيف من المحتمل أن يحرك البنك أسعار الفائدة.

وكان ويليام دادلي، الرئيس السابق لفرع البنك المركزي الأمريكي في نيويورك ونائب الرئيس السابق للجنة الفيدرالية للسوق المفتوحة، قد أشار إلى أن خطاب باول الذي ألقاه العام الماضي كان “خاطئًا من عدة جوانب مهمة”، وعلى وجه التحديد استهانته بالضغوط التضخمية في الاقتصاد. واستطرد قائلاً:

من المؤكد أن باول يأمل أن يكون خطابه هذا العام أكثر فطنة وتبصرًا. وأنا أتوقع منه أن يؤكد على ثلاثة أمور وهي: أن الاقتصاد لا يزال لديه قوة دافعة للأمام في ظل سوق عمل محكمة جدًا وتضخم مرتفع بشكل غير مقبول، وأن البنك المركزي الأمريكي يجب أن يواصل تشديد السياسة النقدية من أجل كبح الاقتصاد وتخفيف الضغط على سوق العمل، وأن البنك المركزي الأمريكي لن يتوقف حتى يتأكد من أنه فعل ما يكفي للوصول إلى مستوى 2% المستهدف للتضخم.

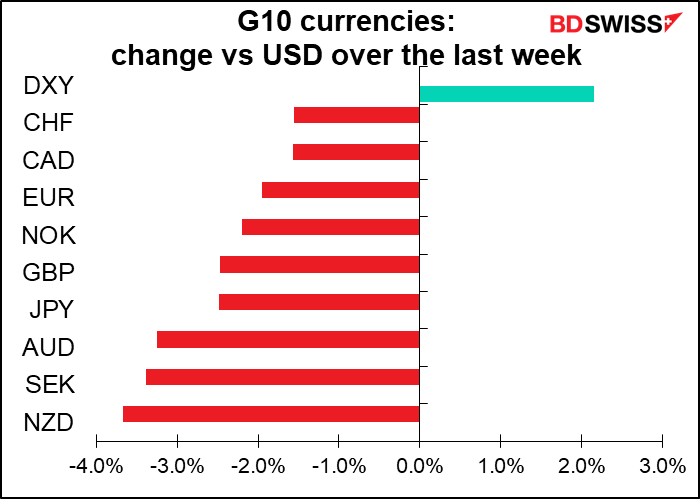

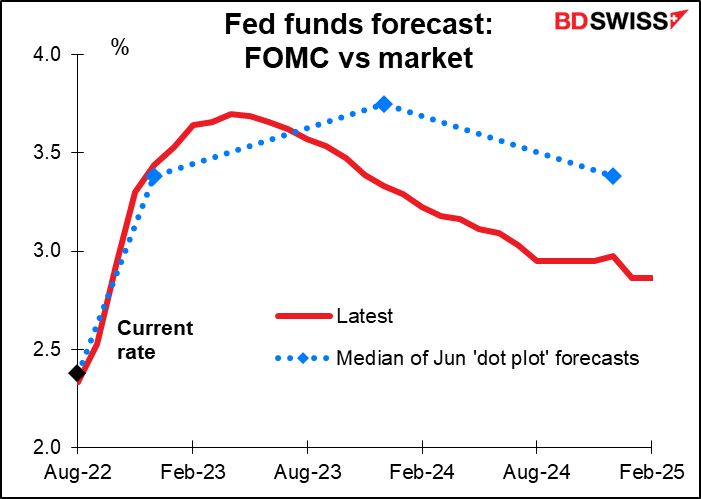

وهذه هي بالضبط نفس الأمور التي تحدث عنها باول مرارًا وتكرارًا، أو كما يقولون باللغة العربية “حتى جف حلقه”. ومع ذلك فإذا اقتنعت السوق أن تقديرها للمسار المحتمل لأسعار الفائدة يختلف أيضًا اختلافًا كبيرًا عما يفكر فيه أعضاء اللجنة الفيدرالية للسوق المفتوحة، فربما يؤدي ذلك إلى إعادة تسعير توقعات أسعار الفائدة بشكل أكبر مما سيؤثر تأثيرًا إيجابيًا على الدولار الأمريكي.

أما بالنسبة للمؤشرات، فسينصب التركيز على الولايات المتحدة يوم الجمعة حيث سيصدر تقرير الدخل الشخصي والإنفاق الشخصي ورفيقهما مؤشر نفقات الاستهلاك الشخصي.

من المتوقع في الوقت الحالي ارتفاع الدخل الشخصي بنسبة 0.6% على أساس شهري وارتفاع الإنفاق الشخصي بنسبة 0.5% على أساس شهري. وبالنسبة للدخل فهذا الرقم سيكون قريبًا من المستوى المتوسط -فالمتوسط المتحرك لفترة ستة أشهر للدخل الشخصي هو 0.5% على أساس شهري. وبالتالي ذلك يعني أن الدخل يستمر في النمو باطراد. أما بالنسبة لرقم الإنفاق الشخصي فإنه سيكون أقل من المتوسط الشهري والذي يبلغ 0.9% على أساس شهري، ولكن هذا الرقم بالطبع متقلب للغاية. وأنا أرى أن هذا الرقم لا يزال يسير إلى أن الاستهلاك قوي. وبناء على ذلك فإنني أرى أن هذه الأرقام ستطمئن المستثمرين بأن الأمور لم تتدهور بشدة حتى الآن وأن الأسواق يمكن أن تواصل ارتفاعها.

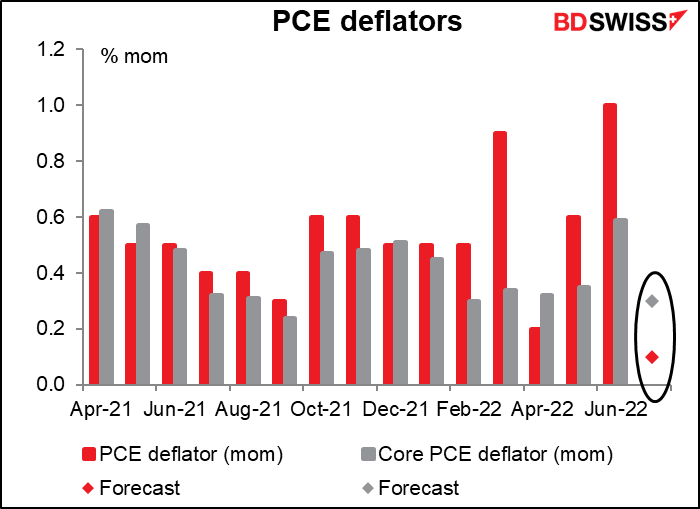

ويعد مؤشر نفقات الاستهلاك الشخصي، وليس مؤشر أسعار المستهلكين، هو مقياس التضخم المفضل للبنك المركزي الأمريكي. فعندما يضع المسؤولون في البنك المركزي الأمريكي توقعاتهم للتضخم في ملخض التوقعات الاقتصادية للبنك والتي تصدر كل ثلاثة أشهر فإنهم يضعون توقعاتهم لتضخم مؤشر نفقات الاستهلاك الشخصي وليس لتضخم مؤشر أسعار المستهلكين. ومع ذلك فإنه من الواضح أن السوق تهتم بمؤشر أسعار المستهلكين بشكل أكبر من اهتمامها بمؤشر نفقات الاستهلاك الشخصي (ويظهر ذلك جليًا من خلال درجة كلا المؤشرين مؤشر بلومبيرج لأهمية وشعبية البيانات حيث درجة مؤشر نفقات الاستهلاك الشخصي 60 بينما درجة مؤشر أسعار المستهلكين 96). وأنا أعتقد أن مسؤولي البنك المركزي الأمريكي يفعلون ذلك أيضًا حتى لو قاموا بصياغة توقعاتهم على أساس مؤشر نفقات الاستهلاك الشخصي. فعلى سبيل المثال، ذكر رئيس البنك المركزي الأمريكي جيروم باول خلال مؤتمره الصحفي في ديسمبر الماضي مؤشر أسعار المستهلكين ثلاث مرات لكنه لم يذكر مؤشر نفقات الاستهلاك الشخصي على الإطلاق. كما أن أعضاء لآخرين في اللجنة قد أدلوا بتصريحات مماثلة. وربما كانوا يستخدمون مؤشر أسعار المستهلكين بوصفه كلمة مختصرة للتضخم ولكنني لا أظن ذلك.

ومن المتوقع أن يشهد معدل الزيادة على أساس شهري انخفاضًا جادًا: فمن المتوقع أ، يسجل التضخم الكلي 0.1% على أساس شهري بانخفاض من 1% على أساس شهري في الشهر السابق وأن يسجل التضخم الأساسي 0.3% على أساس شهري بانخفاض من 0.6% على أساس شهري في الشهر السابق.

وسيتفق ذلك مع الانخفاض الحاد في معدل النمو الشهري لمؤشر أسعار المستهلكين: ظل مؤشر أسعار المستهلكين الكلي لشهر يوليو كما هو دون تغيير مقابل ارتفاع بنسبة 1.3% على أساس شهري في الشهر السابق، بينما ارتفع مؤشر أسعار المستهلكين الأساسي بنسبة 0.3% على أساس شهري مقابل الارتفاع بنسبة 0.7% على أساس شهري في الشهر السابق. وسيؤكد ذلك تراجع التضخم في الولايات المتحدة، وهو الأمر الذي قد يؤثر تأثيرًا سلبيًا على الدولار الأمريكي – وسيعتمد ذلك بالطبع على ما سيصدر عن منتدى جاكسون هول في ذلك اليوم.

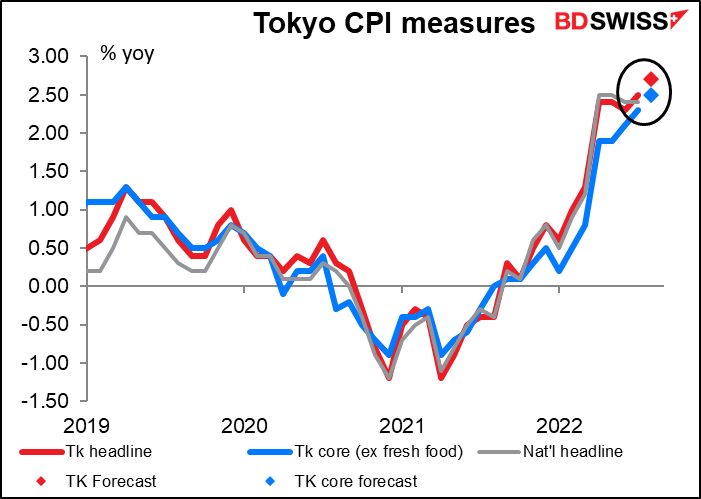

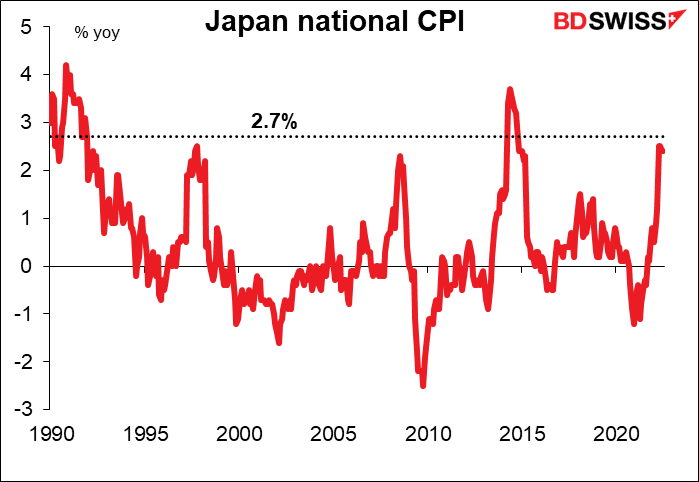

وسيكون مؤشر أسعار المستهلكين في طوكيو يوم الجمعة هو المؤشر الاقتصادي الوحيد الآخر المتعلق بالتضخم الذي سنحصل عليه الأسبوع القادم. ومن المتوقع ارتفاع مؤشر أسعار المستهلكين الكلي بمقدار 0.2 نقطة مئوية مما يعني الارتفاع بنسبة 2.7% على أساس سنوي، كما من المتوقع ارتفاع مؤشر أسعار المستهلكين الأساسي على الطراز الياباني (المستثنى منه المواد الغذائية الطازجة ولكنه يشمل الطاقة) بنسبة 2.5% على أساس سنوي.

وصحيح أن هذا المستوى من التضخم قد يكون تضخمًا متواضعًا نسبيًا بالنسبة لأي دولة أخرى في الوقت الحاضر ولكن اليابان لم تشهد تضخمًا مثل هذا منذ زمن طويل: تحديدًا منذ عام 1992. (تجاوز مؤشر أسعار المستهلكين هذا المستوى مؤقتًا في عام 2014 ولكن ذلك كان يرجع فقط إلى زيادة ضريبة الاستهلاك).

فهل سيؤدي هذا إلى تحول تفكير البنك المركزي الياباني؟ لا في الغالب. ولكنه قد يؤدي إلى تحول في تفكير السوق. فيجب أن نكون مستعدين لاحتمال أن يقوم المستثمرون بتحويل عملات التمويل التي يستخدمونها من الين الياباني إلى اليورو. وصحيح أنني ما أزال أرى أن الين سيتحرك في مسار هبوطي (وأرى أن الدولار الأمريكي سيرتفع مقابل الين الياباني) ولكنني أراجع أسعار الصرف كل يزم على أي حال.

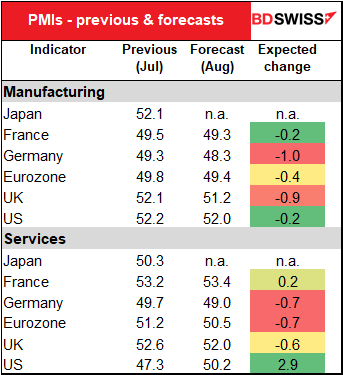

وأخيرًا، لدينا مؤشرات مديري المشتريات الأولية في العديد من الاقتصادات الصناعية الكبرى:

من المتوقع أن تسجل مؤشرات مديري المشتريات بقطاع الصناعة التحويلية انخفاضًا، ويشمل ذلك أوروبا، حيث توجد المؤشرات بالفعل في المن\قة الانكماشية. ويمكن أن يؤدي ذلك إلى زيادة معاناة اليورو.

ومن المتوقع أن تسجل مؤشرات مديري المشتريات بقطاع الخدمات نتائج متباينة. فمن المتوقع أن تسجل منطقة اليورو وبريطانيا انخفاضًا طفيفًا (ولكنهما سيظلان فوق مستوى 50 الذي يشير الارتفاع فوقه إلى الازدهار). , ستسرق الولايات المتحدة الأضواء هنا حيث من المتوقع أن يقفز مؤشر مديري المشتريات لقطاع الخدمات ليرتفع مرة أخرى فوق مستوى 50.

وبشكل عام، أتوقع أن تؤدي مؤشرات مديري المشتريات إلى زيادة قوة الدولار الأمريكي. ومن المرجح أن تزيد هذه المؤشرات من الاقتناع بأن منطقة اليورو وبريطانيا على وشك الركود بينما الاقتصاد الأمريكي لا يزال قوياً. ومن المرجح أن يؤدي الأداء الاقتصادي الأمريكي إلى تفوق العملة الأمريكية.